Crise du commerce électronique de luxe: Est-ce la fin du jeu pour les plus grandes marques du secteur?

Traduire en français, laisser les balises html dans le texte, supprimer les balises de lien et les parties de code:

Crise du luxe en ligne : Est-ce la fin pour les plus grands noms du secteur ?

Par Sandra Halliday

Publié le 10 mars 2024

Matches a licencié près de la moitié de son personnel - 273 personnes - alors qu'elle traverse une administration à la recherche d'un acheteur par le spécialiste de l'insolvabilité Teneo. La société employait 533 personnes dans ses trois magasins londoniens et au siège social d'où elle vend à des consommateurs dans 170 pays. Benji Dymant, administrateur conjoint, a déclaré : « Comme de nombreux détaillants de mode de luxe, [il] a connu une forte baisse de la demande au cours de l'année dernière, en raison des pressions sur les dépenses discrétionnaires bien connues, découlant de l'environnement macro à haute inflation et à taux élevés. »

Nous avions déjà appris du propriétaire Frasers Group (qui ne l'avait acheté que pour 52 millions de livres juste avant Noël) qu'il était en pire état que prévu et aurait besoin de beaucoup d'investissement pour se redresser. Et nous ne savons pas si Frasers envisage un accord de pré-pack administration. « Les administrateurs conjoints continueront d'évaluer la structure appropriée pour l'entreprise à mesure que les discussions de vente progressent », nous a-t-on dit.

Alors, qu'est-ce qui a mal tourné, non seulement chez Matches mais dans le secteur plus large de la vente de luxe en ligne qui semblait destiné à s'accaparer une part croissante des ventes de luxe et dans lequel les détaillants britanniques étaient des noms de premier plan ?

Des temps difficiles

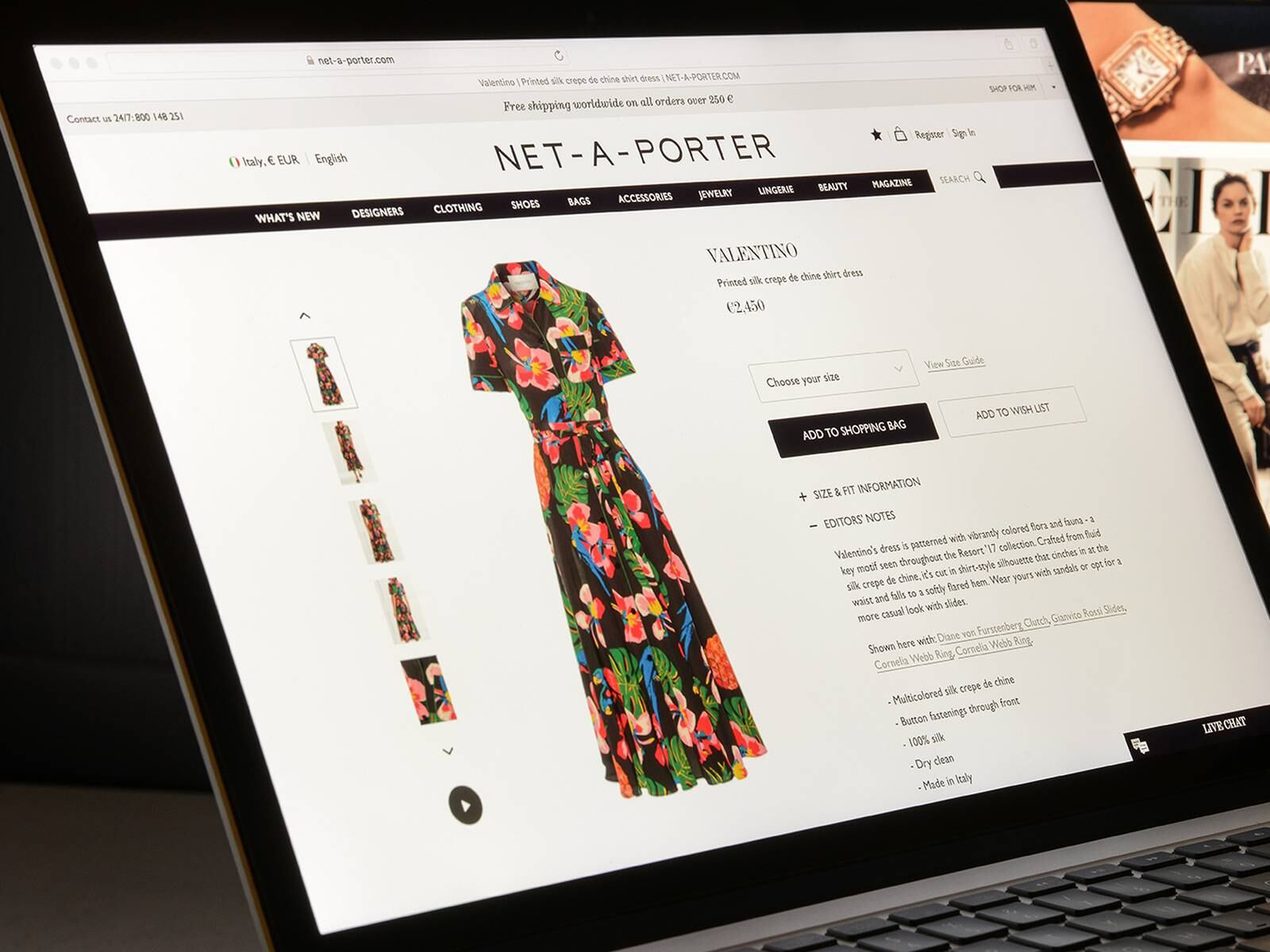

Il suffit de regarder ce qui s'est passé. Yoox Net-A-Porter (YNAP), le groupe fusionné part-italien, part-britannique était un casse-tête pour le propriétaire Richemont pendant des années lorsqu'en 2022, il a conclu un accord complexe pour que Farfetch le reprenne (mais cela serait en réalité « une plateforme neutre sans actionnaire majoritaire »). Mais cela reste un casse-tête car cet accord s'est effondré.

Et on disait que Farfetch était proche de la faillite avant de trouver un sauveur - Coupang, qui pense pouvoir le remettre sur pied pour une rentabilité durable. Même chose pour Matches. Mais cette fois, son sauveur a pris peur avec Frasers Group le plaçant en administration seulement 11 semaines après l'avoir acheté.

Tout est très différent de la décennie précédente où les détaillants de mode en ligne de luxe fondés au Royaume-Uni étaient en plein essor. En 2015, Yoox et Net-A-Porter ont fusionné pour créer YNAP, un détaillant de luxe en saison et à prix réduit. Richemont a tellement aimé ses perspectives qu'il en a pris le contrôle en 2018.

En 2017, le géant du capital-investissement Apax Partners aurait payé environ 800 millions de livres pour Matches, laissant ses fondateurs, Ruth et Tom Chapman, « sous le choc ».

Puis en 2018, Farfetch basé à Londres a fait son entrée en bourse au New York Stock Exchange avec une valorisation se dirigeant vers les 6 milliards de dollars. Il semblait que le commerce électronique de luxe allait être l'un des plus grands moteurs de croissance pour les marques qui avaient autrefois craint de dévaloriser leur image en vendant en ligne.

Et ça n'a fait qu'empirer. La pandémie a été une aubaine pour le commerce électronique avec des détaillants en ligne étant les seuls au jeu pour quiconque souhaitait acheter de la mode haut de gamme. Le José Neves de Farfetch parlait d'un « changement de paradigme en faveur du luxe en ligne », et Farfetch étant un moteur de ce changement.

Alors que la pandémie s'atténuait, beaucoup étaient convaincus que le commerce électronique conserverait la majeure partie de sa part de marché et serait prêt pour des années de croissance du chiffre d'affaires GMV et de la rentabilité durable.

A quel point ils avaient tort.

Alice Price, analyste du secteur de l'habillement chez GlobalData, a résumé la situation, déclarant à Fashionnetwork.com : « Bien qu'il ne soit pas encore certain si le Frasers Group dissoudra complètement Matches ou utilise l'administration pour restructurer l'entreprise et réduire ses coûts opérationnels, cette nouvelle représente le dernier coup pour les places de marché de luxe. Outre la disparition de Matches, Mytheresa et Yoox Net-a-Porter continuent de signaler une demande déclinante, et Farfetch a été acquis par Coupang en décembre pour une fraction de sa précédente valorisation de 20 milliards de livres. »

Pour elle, cela se résume à deux problèmes - des acheteurs aspirants à court d'argent et des marques préférant le DTC au commerce de gros.

« Les places de marché de luxe restent affectées par le ralentissement plus large de la demande de luxe, en particulier en Europe et aux États-Unis, car les acheteurs aspirants continuent de restreindre leurs dépenses face aux pressions inflationnistes persistantes », a-t-elle déclaré. « Les marques de créateurs ont également commencé à réduire leur dépendance vis-à-vis de leurs partenaires de gros, préférant investir dans leurs activités de vente directe aux consommateurs pour acquérir un plus grand contrôle sur leur image de marque et maintenir leur attrait exclusif. Cela a entraîné un déclin de l'acquisition de clients, Matches se tournant vers des remises pour inciter les ventes, ce qui, à son tour, a eu un impact sur ses marges ainsi que sur les perceptions des consommateurs. »

Et le journaliste et commentateur de l'industrie de la mode, Eric Musgrave, estime que les problèmes sont un signe que le luxe n'est peut-être pas aussi spécial qu'il le pense. « La triste saga de Matches nous rappelle que le marché du luxe est régi par les mêmes règles de gestion que tout autre secteur », a-t-il expliqué. « Il doit y avoir un contrôle rigoureux des coûts. Et il n'y a pas un bassin infini de personnes fortunées qui continuent d'acheter des choses pour le plaisir. Les aspirations de Matches étaient bien trop ambitieuses et cela semble-t-il, a été mal gérée depuis l'acquisition par Apax. Bravo à Tom et Ruth Chapman d'être sortis quand ils l'ont fait. »

Mais quels autres problèmes ont rencontré ces géants en ligne qui ont contribué à leur déclin ?

Coûts/investissement

Les coûts de vente en ligne, de livraison et éventuellement de traitement en retour d'un article ne sont pas négligeables. Et pour les opérations de luxe en particulier, essayer d'offrir une expérience qui va au-delà de celle que le client pourrait obtenir chez ASOS ou Zalando accroît les coûts. Tous ces fourgons marqués Net-A-Porter, ces boîtes marbrées Matches, ces lignes téléphoniques VIP prioritaires et autres services VIP, ces informations détaillées sur les produits, chaque article photographié sur un mannequin plutôt qu'un avatar, la livraison en 90 minutes et tout cela coûte de l'argent. Price de DRGlobalata nous a dit : « La décision du groupe Frasers de fermer Matches si peu de temps après l'acquisition de l'entreprise suggère qu'il a sous-estimé l'ampleur de l'investissement et le temps nécessaire pour superviser un redressement. Bien que Frasers ait réussi à redresser le luxueux détaillant Flannels après l'avoir acquis en 2017, la spécialisation en ligne de Matches aurait présenté à Frasers des défis inhabituels auxquels il n'aurait pas eu l'expertise ou la capacité de résoudre facilement, la plupart de son portefeuille étant multicanal. La vente de luxe en ligne est particulièrement difficile, étant donné que les acheteurs préfèrent généralement essayer et voir les produits coûteux en personne avant d'acheter. »

Faire sentir les clients spéciaux... tous les clients

Il existe de nombreuses critiques en ligne faisant état de longs délais au téléphone, de livraisons bâclées et de remboursements tardifs chez les détaillants de luxe en ligne. C'est également vrai pour les pairs plus bas dans l'échelle des prix. Mais la différence est que les consommateurs sont moins indulgents lorsqu'ils paient 900 livres que lorsqu'ils paient 24,99 livres. Aussi dur qu'ils essaient, c'est un défi de taille pour les détaillants en ligne de reproduire l'expérience de magasin physique de luxe en ligne, surtout à une époque où les consommateurs embrassent à nouveau avec enthousiasme les magasins physiques.

De nombreux détaillants en ligne mettent tout en œuvre pour cibler les clients les plus importants et dépensiers, et cela a du sens. Le PDG de Mytheresa, Michael Kliger, a récemment déclaré à Fashionnetwork.com que ses 3,8% de meilleurs clients représentent près de 39% du chiffre d'affaires de l'entreprise. Mais les clients aspirants ne peuvent pas être négligés et il a admis qu'il était de plus en plus difficile de les atteindre.

Ceux d'entre nous qui n'ont pas de fonds de dotation aiment sentir que notre commande de 500 livres est vraiment importante pour une entreprise même si elle traite également des commandes dans les dizaines de milliers. Et un problème majeur pour le commerce en ligne de luxe aujourd'hui est que ce client a beaucoup d'autres choix, plutôt que d'acheter les chaussures de marque haut de gamme qui auraient pu coûter 350 livres il y a 20 ans mais coûtent maintenant plus du double de ce montant (même si l'inflation aurait dû signifier qu'elles ne coûtaient 'que' 375 livres).

Alors, où vont-ils ? Vers des marques premium comme celles appartenant à SMCP, ou Zadig et Voltaire, Whistles, etc. Vers les centres de remise en Europe, comme ceux détenus par VIA Outlets. Vers les ventes de déstockage des magasins de créateurs et des grands magasins. Et en ligne, ils vont vers le marché de l'occasion en plein essor.

Andy Mulcahy, directeur stratégie et insights chez IMRG, nous a dit que c'est le problème le plus important qui entame les ventes de luxe en ligne et qui persistera même après que la crise du coût de la vie soit un lointain souvenir. Price de DR

Il a déclaré : « Les gens ont vraiment commencé à utiliser des options C2C au cours des 12 derniers mois, en particulier Vinted. En effet, Collect+ dit que [Vinted] représente désormais une part importante de leur volume. Si vous pouvez trouver des marques haut de gamme là-bas, de seconde main mais toujours en bon état, je pense que cela crée une véritable concurrence pour ce type de marque. »

Et bien sûr, il en va de même pour les nombreux sites de revente haut de gamme, comme Vestiaire Collective, où un acheteur pourrait peut-être récupérer une veste Bar Dior en parfait état (PDSF 3 500 livres) pour environ 1 200 livres, ou un produit d'une marque plus petite pour peut-être 20 % de son prix neuf.

Rebond en physique

Nous ne pouvons pas ignorer le fait que le commerce de détail physique a retrouvé vie de manière inattendue. La demande pour les espaces de luxe sur des rues comme Bond Street, l'avenue Montaigne, Via Monte Napoleone, la Cinquième Avenue, le Dubai Mall et d'autres est forte.

Les détaillants, des grands magasins de luxe géants aux marques individuelles, déploient tous les moyens pour attirer des clients dans leurs magasins et relient également leurs magasins physiques à leurs opérations en ligne pour créer des expériences omnicanal que les détaillants en ligne pure players (ou même quasi pure players comme Matches ou Farfetch via sa propriété Browns) ne peuvent pas concurrencer.

Cela signifie que le commerce en ligne est confronté à d'énormes défis même sans les problèmes spécifiques à chaque entreprise. Comme nous l'a dit Mulcahy : « Il ne fait aucun doute que le marché [en ligne] est dans un vrai état. Après la pandémie, [au Royaume-Uni] nous avons connu deux années de croissance en baisse (-10% en 2022, -3% en 2023) avec une prévision de 0% pour cette année [mais] janvier a commencé à -7%. Le secteur de la santé et de la beauté se porte très bien, la plupart des autres catégories ont du mal et la mode est parmi les pires. La croissance a atteint -6% en 2023 pour l'habillement, contre une prévision de 0%. » Ces chiffres se répéteront probablement dans de nombreux marchés de luxe clés.

Relations marques

Tout cela crée de fortes pressions pour les détaillants en ligne et le fait de stocker les bonnes marques est crucial s'ils veulent avoir une chance de succès. Le secteur a rencontré d'énormes difficultés aux débuts à attirer les marques qui pensaient que le commerce en ligne n'était tout simplement pas l'environnement adapté pour elles. Et certains problèmes persistent. Récemment, la maison mère de END. Clothing a publié des résultats annuels dans lesquels elle a déclaré avoir été « affectée par le retrait de franchises de marques clés ».

Les relations avec les marques étaient un problème chez Matches aussi et lorsque Sky News a révélé le dépôt de l'administration, il a déclaré que certaines marques avaient commencé à rompre leurs liens avec l'entreprise en raison de retards de paiement et de demandes de remises.

Pour ce qui est de Farfetch, avant la vente de l'entreprise, Richemont a déclaré que ses marques n'ouvriraient pas les concessions en ligne attendues sur le site, alors que Neiman Marcus et Kering ont tous deux rompu les liens. En fait, le propriétaire de Gucci, Saint Laurent, Balenciaga et d'autres a récemment déclaré que le commerce en ligne dans son ensemble était en baisse en pourcentage du total des ventes du groupe et que l'exposition directe de la marque de Kering sur Farfetch était limitée. Ce n'était pas seulement un mauvais signe pour Farfetch mais pour la vente de luxe en ligne en général. Cela signifiait que l'un des principaux propriétaires de marques de luxe disait essentiellement que le commerce en ligne n'était pas une priorité pour lui.

Logistique

Il ne s'agit pas seulement de marques car des opérations logistiques efficaces sont également cruciales. Les problèmes logistiques rencontrés par des noms de luxe ont également montré que le haut de gamme n'est pas à l'abri des problèmes qui ont frappé des vendeurs de produits plus abordables comme Boohoo, ASOS et Dr. Martens. Encore une fois, l'expérience d'END. est un exemple extrême de cela.

Pour minimiser l'impact sur les clients, cela a dû réduire les activités de marketing et promotionnelles pour ralentir le trafic sur le site Web. Dissuader activement les acheteurs d'acheter n'est pas une recette pour la croissance !

Sur-confiance

Quand Frasers Group a acheté Matches, il a déclaré que ce dernier avait des « relations incroyables avec ses partenaires de marque » et « nous sommes convaincus qu'en exploitant notre écosystème leader de l'industrie, nous débloquerons des synergies et générerons une croissance rentable ».

Pourtant, en le plaçant en administration quelques semaines plus tard, il a déclaré que Matches « a régulièrement manqué ses objectifs de plan d'activité et a continué à enregistr